Den som nått pensionsåldern väljer ofta att arbeta några år till. Åtminstone låter det så när man lyssnar på nyhetsinslag och läser dagstidningar. Men faktum är att några som hellre skulle vilja vara pensionärer inte har råd med det inkomstbortfall som pensionärslivet medför.

Tjänstepension

Sedan många år tillbaka har individen fått ta ett ökat ansvar för sin pensionsförvaltning och dom allra flesta arbetar idag på en arbetsplats där arbetsgivaren sätter av tjänstepension i någon omfattning, ofta minst 4,5 % av arbetstagarens årsinkomst. Att arbetsgivaren erbjuder tjänstepension är idag en förutsättning om man inte vill leva som fattigpensionär i framtiden. Om du inte arbetar på en arbetsplats med kollektivavtal är det extra viktigt att du kollar upp så att arbetsgivaren gör detta. Inbetalningarna brukar starta från omkring 25 års ålder.

En kollektivavtalad tjänstepension sätts från början av i en entrélösning, antingen en traditionell försäkring eller en fondförsäkring. Om du inte har gjort något aktivt val när din arbetsgivare började att betala in pensionen är sannolikheten stor att den förvaltas i en traditionell försäkring med en större del räntor.

Om du däremot har gjort ett aktivt val, antingen i samråd med en försäkringsrådgivare eller exempelvis i samband med förändringar i bostadslånen är sannolikheten större att du har din tjänstepension placerad helt, eller delvis beroende på försäkringsvillkoren, i en fondförvaltning. Frågan är bara var pensionen förvaltas och i vad.

Generellt sätt finns det tre olika fondtyper. Räntefonder, Aktiefonder och Blandfonder, där den sistnämnda är en kombination av både aktier och räntor. Ju längre bort din pension är desto mer av din pension ska förvaltas i aktier på börsen. För dig som är mindre aktiv är det en fördel att placera kapitalet i så kallade Aktieindexfonder med låg förvaltningsavgift. Fördelen är att fondavgiften som är relativt låg tack vare en passiv förvaltning, och att fonden följer ett index. En bred aktieindexfond betyder att du varken är bättre eller sämre än index. För många är detta det bästa.

För dig som har haft kontakt med en bankrådgivare, bankens säljare, är risken dock stor att du har fått hjälp att välja deras dyraste fonder. Ofta kanske dessutom blandfonder med låg, om än stabil, värdeutveckling men till en väldigt hög förvaltningsavgift. Aktivt förvaltade fonder kan dock absolut överprestera sitt jämförelseindex, men det kräver också att du som placerare är aktiv och väljer bort dom fonder som underpresterar.

Dom flesta tjänstepensioner har ett begränsat fondurval, men jag skulle rekommendera dig som har en lång placeringshorisont att jämföra dina val med 3-5 års historik mot de billigaste fonderna som banken erbjuder. Oftast presterar indexfonderna minst lika bra, om inte bättre. Om du istället har en kortare tid kvar i arbetslivet och har en traditionell försäkring är det oftast tryggare att ha en traditionell försäkring, eller börja omallokera mot mer ränta med exempelvis en generationsfond.

För att se hur din pension är fördelad och placerad går du in på minpension.se där du även kan göra en pensionssimulering. Jag rekommenderar även Småspararguiden och Konsumenternas försäkringsbyrå för mer information.

För att administrera, välja inbetalning och flytta din kollektivavtalade tjänstepension använder du en valcentral. Det finns olika valcentraler beroende på vilken/vilka avtal dina tjänstepensioner omfattas av.

Om någon av dina tidigare arbetsgivare inte omfattas av kollektivavtal har du möjlighet att flytta dessa fribrev till exempelvis Nordnet och Avanza om du inte är nöjd med fondutbudet där dom är placerade nu. På det sättet att minskas kostnaderna, du får del av ett större fondutbud och möjlighet att få en högre avkastning. Om din arbetsgivare saknar Tjänstepension bör du i första hand fråga varför, och i andra hand säkerställa att du på annat vis avsätter pengar till din pension.

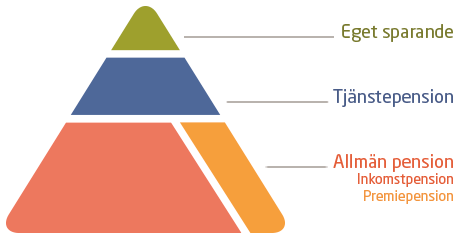

Allmän pension

Din deklarerade inkomst utgör din allmänna pension. En mindre del, 2,5 %, har du möjlighet att själv placera. Det är den så kallade premiepensionen, förkortat PPM. Om du inte är intresserad kan du kontrollera att den är placerad i AP7 Såfa. Om den inte är det måste du kontrollera att dina fondval presterat bättre än AP7 Såfa. Annars skulle jag rekommendera att du byter på Pensionsmyndigheten.se.

Privat pensionssparande

Tidigare kunde man via IPS, Individuellt Pensionssparkonto, spara till pensionen på ett mer fördelaktigt sätt skattemässigt. Sedan ett antal år tillbaka är det dock inte så. Det finns vissa undantag om du till exempel saknar Tjänstepension. Men det bästa sättet är då att kontakta banken eller Skatteverket för mer information.

Investeringssparkonto (ISK)

I dag är ett av dom bästa sätten att spara i aktier och aktiefonder genom ett schablonbeskattat Investeringssparkonto. Fördelen är att du inte själv behöver räkna ut skatten för din värdepappershandel utan den kommer förtryckt på din deklaration. Eftersom kontot är schablonbeskattat betyder det att du betalar skatt för alla insättningar och allt kapital som finns på kontot. Nackdelen som finns är att om du har likvider, oinvesterade pengar, så betalar du fortfarande en slant för detta. Du kommer också att betala skatt om din portfölj har en negativ avkastning och du kommer inte kunna göra förlustavdrag som på en traditionell Aktie- fonddepå.

Personligen rekommenderar jag återigen någon av nätmäklarna för att få lägre avgifter.

Kapitalförsäkring (KF)

Det finns lite olika inriktningar på Kapitalförsäkring, men generellt sett fungerar det på liknande sätt som Investeringssparkontot. Den största skillnaden är att du inte äger dom värdepapper som du investerar i. Åtminstone inte direkt. Du har alltså ingen möjlighet att delta i bolagsstämman för enskilda aktier eftersom bankens försäkrings/pensionsbolag äger aktierna. En annan sak att tänka på är att skatten sköts av försäkringsbolaget så du måste ha pengar på kontot.

Om du väljer en Kapitalförsäkring är det viktigt att inte välja det via ett bolag eller en bank som har en skalavgift som äter upp pensionskapitalet.

Hur ser din pensionsförvaltning ut? Hur mycket pengar tror du att det blir när du lämnar arbetslivet?